大家都想找下一个10倍股,但是难度可想而知。一个比较简便的办法是按图索骥,找到美股中的10倍股,然后再看有没有类似的中国同行。今天就给大家介绍这样一对孪生兄弟:移卡与Square。2020年,Square股价在不到1年的时间大涨近8倍。那么移卡会在中国股市复制Square一年8倍的奇迹吗?

Square是美国的一家移动支付公司。

2009 年 2 月,Square的创始者之一Jim McKelvey,在旧金山销售他自己制作的玻璃工艺品。但是我们都知道大部分美国人都是没有积蓄的,大家平时都是刷信用卡,Jim McKelvey由于没有办法接受信用卡支付的方式,导致他失去好些客户。

于是,他就创立了Square,帮类似自己这样的小商家提供信用卡收款服务。用户(消费者或商家)利用Square提供的移动读卡器,配合智能手机使用,可以在任何3G或WiFi网络状态下,通过应用程序匹配刷卡消费,它使得消费者、商家可以在任何地方进行付款和收款,并保存相应的消费信息,从而大大降低了刷卡消费支付的技术门槛和硬件需求。

2020年在全球大放水的背景下,Square格外引人注意,股价在不到1年的时间大涨近8倍。如果从2016年的低点算起,Square最高涨幅超过30倍。

Square于2015.11上市以来股价走势(月K)情况

资料来源:WIND,前复权

我们回顾一下Square的牛股历程,可以看到两波非常大的上涨,一是2016年2月到2018年9月,上涨超过11倍;二是去年3月至今年2月,11个月时间大涨近8倍。

第一阶段Square大涨的原因主要还是因为:Square确实帮大量的小商户解决了问题,得到速度推广,支付业务总交易支付额持续增长。另外,2017年11月,Square旗下的C端应用Cash App开放买卖比特币,引发市场炒作热情,又把Square的股价推向一个新高度。而去年至今股份的暴涨,主要是因为这一年比特币暴涨,Cash App月活迅速飙升,2020年比特币收入同比增长785%,占比达48%,市场认可了Square的C端业务。

了解Square大涨的原因之后,我们有没有可能在中国找到翻版的Square呢?我们仔细研究之后发现港股上有一家企业——移卡非常符合标准,就目前的状态而言移卡和2017年的Square有很大相似性。

一、为什么说移卡中国版的Square?

1)同样的商业模式

两家公司都是以支付为基础的科技平台,通过为商户及消费者提供支付及商业服务获取客户,然后再给他们提供增值服务赚取更多利润。

例如,Square在推出Square Card Reader以及Square Stand以后,围绕商户需求,先后推出了Square Market、Square Order、Square Capital、Square Payroll等产品,并陆续收购了Caviar、Weebly等公司,涉及店铺管理、点送餐、贷款、自助建站等服务。

移卡在2011年成立以后,围绕支付逐步推出了垂直行业综合支付解决方案、金融科技服务、以及精准营销服务平台DMP,并于2020年收购内容效果营销服务商创信众,围绕商户需求也逐步形成了自己的服务生态。

2)类似的收入结构

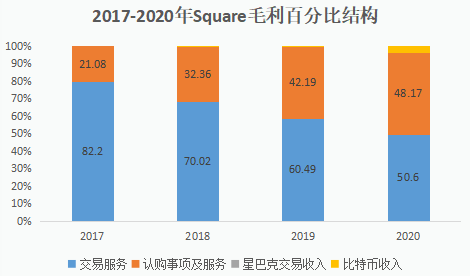

从营收结构看,2020年移卡支付业务营收占比为80%,2017年Square支付业务营收占比为88.4%;毛利结构上,2020年移卡支付业务毛利占比为65%,2017年Square支付业务毛利占比为82.2%。

这说明两家公司都是靠支付业务撑起营收,并且贡献了公司大部分的利润,增值业务虽然有一定起色,但是距离成为公司支柱业务还有一段路要走。

数据来源:WIND

数据来源:WIND

数据来源:WIND

数据来源:WIND

数据来源:WIND

数据来源:WIND

数据来源:WIND

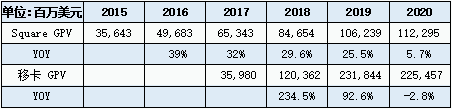

3)对应时间段内支付业务增速相近

Square从2015年至2017年支付业务总交易支付额的年复合增长率为35.4%,移卡从2018年至2020年的年复合增长率为36.9%。移卡险胜一筹,差距并没有拉开很大。

▲Square与移卡支付业务总交易支付额GPV(Gross Payment Volume)情况

数据来源:公司年报

在GPV增长的带动下,Square从2015年至2017年支付业务营收的年复合增长率为35.2%,移卡从2018年至2020年的年复合增长率为40.9%,两个数据也比较接近。

▲Square与移卡支付业务营收及增速情况

数据来源:WIND

数据来源:WIND

4)同样的科技赋能能力

科技赋能听着很高大上,简单来讲就是以往支付企业只是满足中小商户的收款需求,但是有了支付数据以后就可以延伸出广告推广、引流获客、私域流量运营、餐饮管理等等衍生业务,公司要开始在这些业务上赚钱了。

举个例子:互联网经济时代下,流量已经从线下转移到了线上,所以单纯靠店面的选址已经不能带来客流。小微商户使用了Square和移卡的收款系统,其实也就相当于进入了一个数据的异次元空间。平台可以分析客户购买习惯进行有针对性的进行营销,并把最符合用户偏好的店家推荐给消费者,达到引流的目的。

目前,Square接连收购了消费数据分享应用Evenly、送餐服务商Caviar、食品和饮料配送网站“提前订购”、免费自助建站服务商Weebly等;移卡也前后投资或收购了智百威、好生意、创信众等企业。

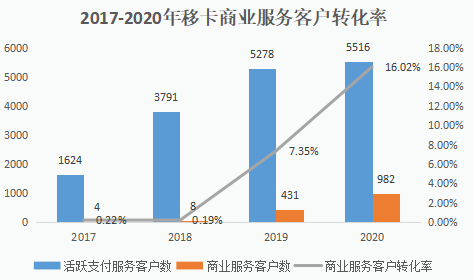

随着业务组合多样化,移卡和Square的成长性不再单纯是由支付业务增长驱动,科技赋能商业服务等新业务开始显露出替代支付业务的潜力。2017年,Square新业务营收占比和毛利占比仅有13.3%,而2020年非支付业务营收占比达65.3%,已经成为Square的主营收入。移卡相比Square有一定差距,不过快速增长过程中,根据我们估算,移卡支付服务客户向商业服务客户的转化率约为16.02%,跟2019的7.35%相比增长了超过一倍。

数据来源:公司公告,转化率=科技赋能商业服务客户数*0.9/活跃支付服务客户数

二、财务数据对比分析:移卡并不逊色

1)研发投入情况

从研发投入的角度看,Square的研发费用显著高于移卡,研发费用率也明显高出移卡,这点移卡有提高的空间。

▲2017-2020年移卡与Square研发费用情况对比

数据来源:WIND

数据来源:WIND

2)盈利能力

Square的交易服务业务毛利率从2017年的35.93%,增长至2020年的41.98%;认购事项及服务业务毛利率从2017年的70.03%,增长至2020年的85.53%。说明Square的主营业务存在规模效应。

数据来源:WIND

数据来源:WIND

2017至2018年,移卡一站式支付服务业务的毛利率从37.9%降至25.5%。2018至2020年,移卡一站式支付服务业务的毛利率稳定在25.5%之上。2018至2020年,移卡科技赋能商业服务业务的毛利率从91.3%降至56.2%。

移卡2019年毛利率较2017年下降约10个百分点,关于公司主营业务毛利率下滑,移卡表示,主要是由于商业模式的变化,从直接营销转变为与分销渠道合作,而导致支付给予分销渠道的佣金大幅增加,且自2016年9月以来服务费率开始以市场为导向出现下降。

数据来源:WIND

数据来源:WIND

从净资产收益率和总资产收益率的角度看,2020A-2022E移卡的盈利能力都显著强于Square。

▲2017-2022E移卡ROE及ROA情况

数据来源:WIND

数据来源:WIND

▲2017-2022E Square ROE及ROA情况

数据来源:WIND

数据来源:WIND

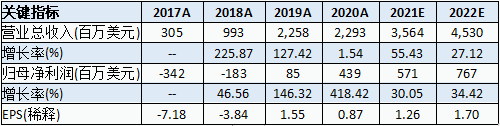

3)成长及估值情况

根据券商预测情况来看,两家公司的依然可以保持双位数以上的高增长:其中,券商预计Square2021和2022年营业总收入将分别同比增长31.37%、25.16%;归母净利润分别增长808%、768%;移卡2021和2022年营业总收入将分别增长55.43%、27.12%;归母净利润分别增长30.05%、34.42%。

▲Square成长情况及预测

数据来源:WIND

数据来源:WIND

▲移卡成长情况及预测

数据来源:WIND

未来两年时间内,得到Cash App相关业务加持后,Square的挣钱能力要比移卡强了不少。

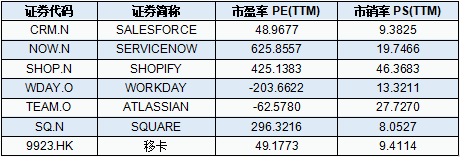

移卡与美股主要SaaS上市公司的估值情况如下,可以发现,目前移卡的估值水平还是显著低于美股主要SaaS上市公司,包括Square。

▲可比上市公司估值情况

数据来源:WIND,数据截至2021年5月8日

三、移卡的机会与优势

从上面的分析对比可以得出一个结论:移卡与Square都是以支付业务为基础的金融科技公司,通过支付连接了商户与个人消费者,也就是说,移卡与Square服务的群体是一样的。比如针对B端商户,Square和移卡都推出了一系列的广告分发、客户引流、小额贷款等增值业务。从这个意义上,说移卡是中国版的Square并不为过。

但是在C端,Square走出了自己的路,推出了Cash App,为个人消费者提供个人存储、转账、收钱、消费和投资等服务功能,被称为美国版的“支付宝”。后来又通过比特币业务引爆了C端业务,带动该板块业务爆发,得到投资者的追捧。但是移卡未来是否能成长为像Square一样的全球性科技公司,还面临一个非常大的挑战:能否在C端市场找到突破口。

我们认为移卡不仅能找到C端的突破口,并且这将成为移卡未来主要的增长点。原因有两点:第一,移卡创始人刘颖麒是原来腾讯财付通的总经理,非常熟悉C端市场的玩法。

第二,中国的二维码支付渗透率高、交易金额依然在快速增长,而移卡在二维码支付领域处于领先地位。中国有超过14亿的人口,移动互联网发展相较美国更为成熟,且二维码支付已经渗透到各个行业,人民接受程度更高。中国二维码支付交易量由2017年的人民币0.9万亿元增至2019年的人民币9.5万亿元,年复合增长率为224.9%,且预计将于2023年进一步增至人民币33.4万亿元,年复合增长率达36.9%。移卡可以凭借自身的优势,通过二维码支付活动获得的大量个人消费者的消费数据,开发出丰富的增值业务,如精准营销服务。另一方面,当移卡获取了大量个人消费数据后,移卡可以加速推进自己的C端应用的落地。

此外,中国SaaS行业更高的增速也使得移卡B端业务未来的想象力更高。

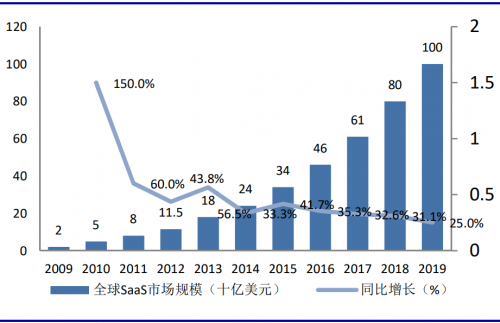

根据Synergy的统计,全球软件市场中SaaS的占比从不到2%(2009)快速提升至23%(2019)。2019年全球的SaaS行业市场规模增速为25%,预计未来几年也会维持在20%左右的高速增长。

▲全球SaaS行业的市场规模及增速情况

数据来源:Synergy

在中国SaaS产业也在快速扩张,2013年至2019年,中国的SaaS市场规模由30亿元人民币增至180亿元人民币,复合年增长率为31.5%,且预计将于2023年进一步增至590亿元人民币,2019-2023年复合年增长率达34.4%。

这么看来,移卡SaaS产品行业有很高的天花板,发展潜力很大。

结语

最近几十年,中国的企业一直在科技和商业上努力学习美国企业,所以中美有很多公司就像孪生兄弟一般,比如:特斯拉和蔚来、谷歌和百度、亚马逊和阿里……这些企业不仅在商业上取得了巨大的成功,在股价也给投资者带来了超额的回报。

在支付科技领域,美国有Square,经过梳理和对比,我们发现中国也有一家类似的公司——移卡。更为准确的说,现阶段的移卡和Cash App业务未爆发之前的Square在业务模式上有很大的相似性。

至于移卡能否成复制Square在股价上的奇迹,关键看两点:第一,则要看在中国SaaS产业增速更高的背景下,移卡的科技赋能业务能否保持高速增长;第二,也是比较关键的一点,移卡能否像Square一样,在C端市场找到突破口。

如果做到这两年,复刻Square股价一年8倍的奇迹,并不是什么不可能的事情。